神火股份股票(国金证券:给予神火股份买入评级,目标价位1699元)

国金证券股份有限公司李超近期对神火股份进行研究并发布了研究报告《低成本优势凸显》,本报告对神火股份给出买入评级,认为其目标价位为16.99元,当前股价为13.41元,预期上涨幅度为26.7%。

神火股份(000933)

投资逻辑

铝锭低成本优势凸显,铝箔产能持续扩张。2022年公司铝锭和煤炭两大核心业务的营收和毛利占比超过80%。公司具备电解铝产能170万吨/年(新疆神火80万吨/年,云南神火90万吨/年)。云南神火靠近氧化铝主产地广西百色,水电电价处于行业偏低水平,成本优势明显。欧盟启动碳关税政策后,云南水电铝的绿电溢价有望进一步提升。新疆神火毗邻准东煤田,疆内煤价较低且稳定,自备电叠加预焙阳极自给,电解铝成本优势凸显。

铝加工板块产能持续扩张,水电铝箔项目进入前期阶段。公司目前具备铝箔产能8万吨(上海铝箔2.5万吨,神隆宝鼎5.5万吨),神隆宝鼎二期6万吨电池铝箔正在积极推进,预计年底开始调试。云南新材料11万吨具有绿电优势的水电铝箔正在进行项目前期,预计未来2-3年内公司铝加工板块形成25万吨的铝箔生产能力。

梁北煤矿改扩建完成,刘河煤矿扩储积极推进。梁北煤矿改扩建完成后,公司煤炭产能达到855万吨(永城矿区345万吨/年,许昌、郑州矿区510万吨/年),但是实际达产仍需时间,预计未来几年煤炭产量将稳步提高。永城矿区产品为无烟精煤,许昌矿区的梁北和泉店煤矿产品为炼焦配煤,二者均为冶金煤,下游客户主要为大型钢厂。郑州矿区的大磨岭煤矿产品为动力煤。

国内产能红线已达,碳税推高长期铝价中枢。中长期来看,受到后续有色行业可能的碳税以及电价等因素影响,铝价运行中枢将逐步抬高,预计23-25年分别为1.9/1.95/2.0万元/吨;氧化铝价格预计将维持在目前3000元/吨的中枢水平。煤炭市场受限于国内已规划待开发整装矿权少、新建煤矿客观的建矿周期长、铁路运力短期难以快速改善及煤炭进口量大幅减少且短期难以增长,供需“紧平衡”的基本格局有望持续。

盈利预测、估值和评级

预计公司23-25年营收分别为378/395/412亿元,预计实现归母净利润分别为54.64/55.19/61.95亿元,EPS分别为2.43/2.45/2.75元,对应PE分别为5.59/5.53/4.93倍。参考电解铝和煤炭行业2023年9.42倍PE估值以及公司历史估值水平,考虑到公司电解铝低成本优势及煤炭板块的成长性,给予2023年7XPE,目标价16.99元,首次覆盖,给予“买入”评级。

风险提示

产品价格大幅波动;电解铝复产不及预期;生产成本大幅上涨。

证券之星数据中心根据近三年发布的研报数据计算,安信证券覃晶晶研究员团队对该股研究较为深入,近三年预测准确度均值高达98.01%,其预测2023年度归属净利润为盈利80.32亿,根据现价换算的预测PE为3.8。

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级11家,增持评级5家;过去90天内机构目标均价为24.17。根据近五年财报数据,证券之星估值分析工具显示,神火股份(000933)行业内竞争力的护城河良好,盈利能力一般,营收成长性一般。财务可能有隐忧,须重点关注的财务指标包括:有息资产负债率。该股好公司指标3星,好价格指标4星,综合指标3.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

-

股票越涨散户越不敢买-中国股市:散户亏损的八大原因,看完此文改掉后你炒股将轻而易举

2024-05-10

-

股票大盘图-股市发展历程规律的趋势

2024-05-10

-

股票高手的心得-十年前我不顾家人反对辞去工作,全职炒股,全凭这9条短线心得

2024-05-10

-

天晴数码股票-历史上七月公测的经典网游其中,DNF让腾讯大赚15年

2024-05-10

-

精迖股份股票-游资解析——精达股份,伴随超导概念起飞

2024-05-10

-

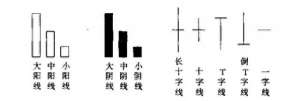

股票最高价最低价公式-股票入门基础知识(一)

2024-05-10